やよいの青色申告 オンライン導入レビューVol.01、期首残高など初期設定編

この記事にはアフィリエイト広告・広告が含まれています。

これまで何度も助けていただいた外注先にトラブルがあって急遽、自分で会計することに。

弥生会計での記帳経験はあるものの「やよいの青色申告」しかも「オンライン版」を使用するのは始めてだった。

敢えてクラウド版にした理由はオンライン連携できる銀行口座・カードが豊富なこと、Mac対応なことがある。

この記事では「やよいの青色申告オンライン」を新規開業ではない個人事業者として難しい期首残高(元入金)の設定を含めた初期設定を記録していく。

やよいの青色申告 オンライン導入レビュー

はじめに「オンライン版」はアプリケーション・ソフトウェアをインストールする必要はない。

契約直後に弥生株式会社から届くメールや公式サイトへログインすると案内されるので迷うことはないと思う。

最初に行うコト。

ログインしたら最初に行うのは「やよいの青色申告 オンライン」のホームに表示されているメイン画面の「先に設定する」(下図右)というコーナー。

上図の右側にある歯車アイコンから4つの初期設定を行う必要がある。

- 消費税の設定

- 口座・カードの設定

- 固定資産の登録

- 残高の設定

それぞれの設定について記録していく。

(1)消費税の設定について

2023年2月時点、インボイス制度が騒がれているが上記「1」にある消費税の設定は下記の条件を満たした消費税申告が必要になる事業主を対象とした設定。

- 2年前の課税売上高が1000万円を超えた場合

- もしくは昨年の上半期だけで1000万円を超えた場合

上記はザックリと書いたので詳しくは国税庁のページ(国税庁の当該ページへ)から確認したほうが良い。

ちなみに上記に該当する事業者は速やかに消費税申告の届出を出す義務が発生するのだが、税務署職員に確認したところ制度としては届出が必要なものの、提出しなくても税額で対象者はわかるし、正しく申告さえすれば特にペナルティはないとのこと。

もちろん簡易課税の届出を出すと節税できる事業者であれば忘れずに提出したい。

「やよいの青色申告 オンライン」の設定画面では選択項目も少ないので悩むことはないだろう。

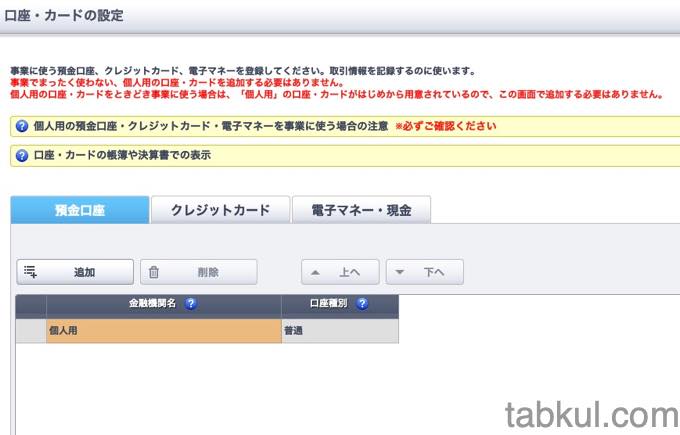

(2)口座・カードの設定

ここでは事業用に銀行口座とクレジットカード、電子マネー・現金を使い分けているときに設定する画面。

上図でも赤字で強調されているが、プライベートの支払いがメインのクレジットカードで稀に事業用の支払い・決済をするといったときには、この画面で「みずほ銀行」「ゆうちょ銀行」などの追加は行う必要はないとのこと。

その見極め方・判断方法は、赤字の下にある黄色いバーを選択して表示させる次のような状況に応じて行う。

- 事業専用の口座・カード:すべての取引を登録(この画面で口座を登録)

- 事業用の割合が多い:すべての取引を登録(この画面で口座を登録)

- 事業用の割合が少ない;事業用の取引のみを登録(登録不要)

そのため、賃貸マンションを事業用で30%ほど使用しているフリーランスが地代家賃をゆうちょ銀行で支払っていて、主に「それしか支払いがない」もしくは「それがメインの口座」であれば上図の画面で「ゆうちょ銀行」(口座種別:普通)と追加する形になる。

クレジットカードは「楽天カード」や「Amazonカード」といったわかりやすい名前で登録、やよいの表示欄で見やすいようコンパクトを心がけた。

電子マネーでは「追加」ボタンを押すとプルダウン項目が1つ追加される。

それを選択すると「Suica」や「PASMO」「Edy」「WAON」といったリストが表示される。もちろん任意の名称で「タンス預金」(冗談)など入力することも可能。

いずれも追加・削除を行なった後は画面下にある「登録」ボタンを押さないと反映されない。

ここは本当に注意すべきポイント。

インストール型の会計ソフトを使っていると、リアルタイム反映が「当たり前」なので、「オンライン版」でサーバーが混み合って30秒を経過してもページが遷移しない(特に確定申告時期は多いらしい)とき、誤ってブラウザを閉じて入力内容が全て消えるといった悲劇は避けたい。

(!!注意!!)

ここで登録した口座・カード・電子マネーの名称は後ほど行うオンライン版を契約する最大のメリット「スマート取引取込」で銀行口座やカード明細をダウンロードして自動記帳してもらう際に影響するため、Q&Aページ(弥生ヘルプへ)を参考に登録の可否を決めたい。

(3)固定資産の登録

ここは高額な定額法などを必要とする固定資産があれば追加していく画面。

私の場合は思わぬ引き継ぎになってしまったものの確定申告時に提出する「貸借対照表」の裏面にある「減価償却費の計算」を参考に入力していった。

減価償却資産について詳しく書こうと思ったら簡潔に書いても冊子1つくらいの量になってしまうので自動車やパソコンなど、それぞれにあった耐用年数や償却率などを1つずつ丁寧に調べていけば理解しやすく、悩まないと思う。

私は紙や帳簿の上でもシンプルにしておきたという変な考えがあって、なるべく一括償却できるようMacBookが固定資産にならないよう割安な整備済み品を選ぶようにしている。

(4)残高の設定

そして最後、4つめの設定は最も悩まされた期首残高の設定。

これについては税務署にも弥生サポートにも頼れない知識の問題なので、過去数年分の「貸借対照表」を引っ張り出したところ解決できた。

私のような初心者が勘違いしてしまうポイントは次の2つだと思う。

- 固定資産(工具器具備品)にある「昨年の期末残高=今期の期首残高」は正しい

- しかし、元入金は「前期期末分=今期期首分」はイコールではない(ことが圧倒的に多い)

会計や簿記に明るい人なら当たり前なのだろうけれども私は言語もわからない、知らない土地にきたばかり、これには大いに悩まされた。

つまり2023年(令和4年)の期首残高、それと2022年(令和3年)の期末残高は大抵の場合「別の数字」になるのだ。

「期末残高なんだから、期首の残高に引き継がれるでしょ?」なんて思っていると混乱する。

私は過去数年分の貸借対照表を持ち出して次のように計算して数値の割り出し方を覚えたので忘れないよう記事に書いておきたい。

| 貸借対照表の項目 | 令和3年 | 令和4年 |

| 元入金 | 1000円(期末残高) | 31000円(期首残高) |

| 事業主借 | 50000円(期末残高) | 未定 |

| 所得 | 90000円(期末残高) | 未定 |

| 事業主貨(相手勘定) | ▲110000円(期末残高) | 未定 |

| 合計値(重要!) | 31000円(期末残高) | 未定 |

上記の通り、昨年の元入金から事業主貸の合計値31000円(この数値は申告書や帳簿にはどこにも現れないので見つけられない)が、翌年(つまり今期)の期首残高で必ず設定しなければいけない元入金の数字となる。

その元入金31000円は期首残高として入力すると同時に、今期の期末残高に記す元入金でもあるのもポイント。

「やよいの青色申告 オンライン」ではタブ「資本」に「元入金を自動計算」というボタンがあり、自動で計算してくれるので前期の31000円と数値が合えば期首設定は成功と言えるだろう。

税理士でも会計士でもなく、過去の資料から数字を割り出しただけなので間違った認識というか解釈が異なるかもしれない。それでも税理士や会計士など専門家にとって当たり前のことで情報がなくて途方に暮れた誰かの解決に繋がれば幸いだ。

以上で最初の難所「期首残高」の登録を終えた。

次回はインストール型ではなく「やよいの青色申告 オンライン」を選んだ最大の理由である「スマート取引取込」で楽天銀行やみずほ銀行、ゆうちょ銀行を取り込み、便利機能「仕訳ルール設定」などを見ていきたい。

続き→やよいの青色申告 オンライン導入レビューVol.02、勘定科目の設定とアフィリエイト報酬の仕訳

→今回レビューした「やよいの青色申告 オンライン」の詳細は弥生の製品ページへ

気付けばブログ執筆そのものがライフワーク。ども、タブクル管理人です。

かつて夢見た「タブレットやスマホを操り、生産的な活動をする未来」。最近は、その実現を加速させるAIに夢中です。AIは思考力を奪うという意見もありますが「どう使うか、どんな指示を出すか」と、以前より思考力が試される時代の幕開けだと思います。